티스토리 뷰

목차

반응형

KOLD ETF와 BOIL ETF는 천연가스 가격 변동에 베팅하는 두 가지 상반된 투자 전략을 제공합니다. KOLD는 천연가스 가격 하락에, BOIL은 상승에 베팅하며 각각 -2배와 +2배의 일일 변동을 추적합니다. 이러한 ETF들은 변동성이 큰 시장에서 단기적 수익을 노리는 투자자들에게 매력적인 선택지가 될 수 있습니다. 하지만 고위험 투자 상품인 만큼, 철저한 이해와 신중한 접근이 필요합니다. 이제 KOLD ETF와 BOIL ETF의 구성종목, 수수료, 배당률 등 핵심 정보를 최신 버전으로 분석해보겠습니다.

정보 요약 : KOLD ETF vs BOIL ETF

BOIL ETF (ProShares Ultra Bloomberg Natural Gas) 분석

- ETF 유형: 원자재

- 기초자산: Bloomberg Sub Natural Gas TR USD

- 총보수(연): 2.1100%

- 총수수료비용 (TER): 2.1100%

- 실부담비용: 2.1100%

- 운용수수료: 0.95%

- 발행사: ProShares

- 상장일: 2011.10.04

- 순자산총액: $645.5M

- 평균거래량 (60일): 951.51만주

- 연간분배율: 0.00%

KOLD ETF (ProShares UltraShort Bloomberg Natural Gas) 분석

- ETF 유형: 원자재

- 기초자산: Bloomberg Sub Natural Gas TR USD

- 총보수(연): 1.6600%

- 총수수료비용 (TER): 1.6600%

- 실부담비용: 1.6600%

- 운용수수료: 0.95%

- 발행사: ProShares

- 상장일: 2011.10.04

- 순자산총액: $150.1M

- 평균거래량 (60일): 171.00만주

- 연간분배율: 0.00%

TER과 운용수수료의 차이

BOIL와 KOLD 모두 운용수수료가 0.95%로 동일하지만, TER은 BOIL가 2.1100%, KOLD가 1.6600%로 차이가 있습니다. 이는 BOIL의 추가적인 비용이 KOLD보다 높다는 것을 의미합니다. 따라서 투자자는 TER과 운용수수료를 모두 고려하여 실제 비용 구조를 이해해야 합니다.

주가비교 : KOLD ETF vs BOIL ETF

1년 주가비교

전체 기간 주가비교

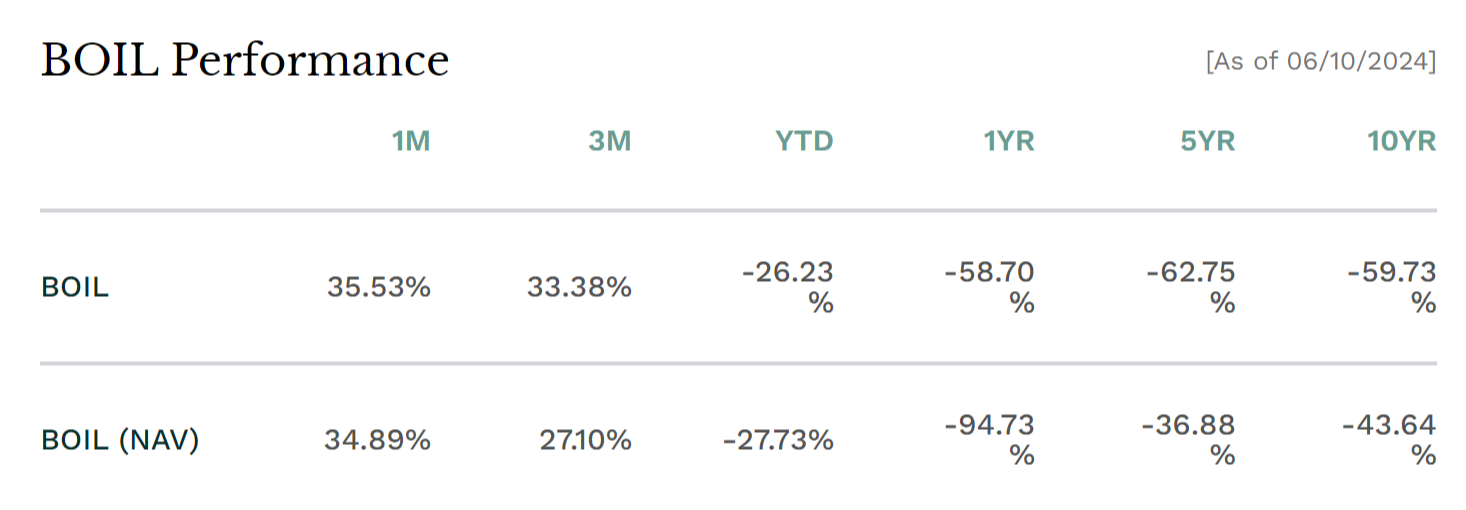

BOIL ETF의 성과

- 1개월: +35.53%

- 3개월: +33.38%

- 연초 대비 (YTD): -26.23%

- 1년: -58.70%

- 5년 (연평균 수익률): -62.75%

- 10년 (연평균 수익률): -59.73%

BOIL ETF는 단기적인 수익률이 높지만, 장기적으로는 큰 손실을 기록하고 있습니다. 이는 레버리지 ETF의 특성상 장기 보유보다는 단기적인 시장 변동성을 활용한 투자에 적합함을 보여줍니다.

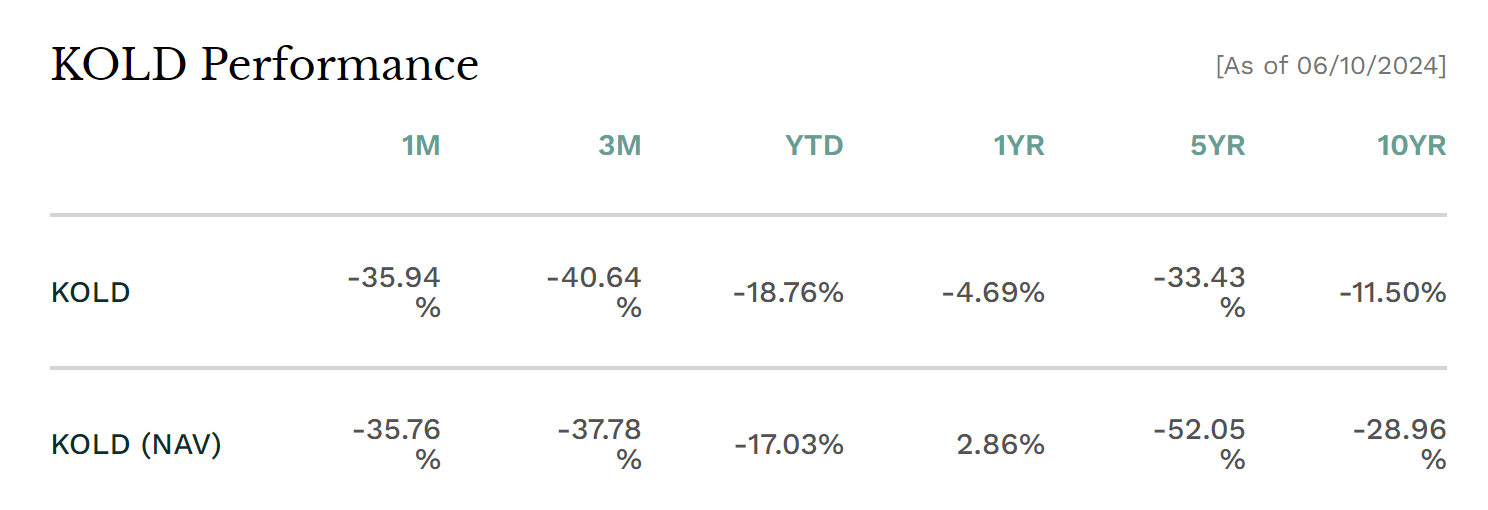

KOLD ETF의 성과

- 1개월: -35.94%

- 3개월: -40.64%

- 연초 대비 (YTD): -18.76%

- 1년: -4.69%

- 5년 (연평균 수익률): -33.43%

- 10년 (연평균 수익률): -11.50%

KOLD와 BOIL ETF는 모두 높은 변동성과 리스크를 동반하는 레버리지 상품입니다. 단기적으로 큰 수익을 기대할 수 있지만, 장기 보유 시에는 복리 효과로 인한 손실 누적이 발생할 수 있습니다.

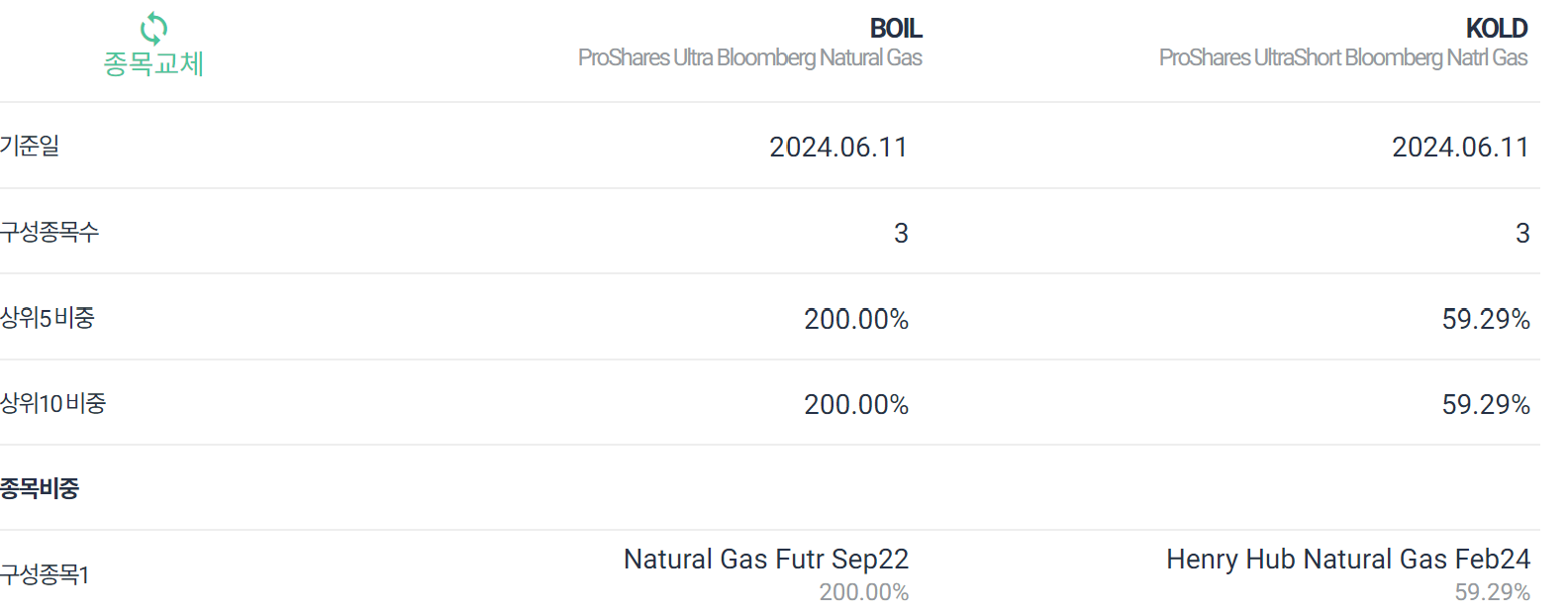

구성 종목 : KOLD ETF vs BOIL ETF

BOIL ETF (ProShares Ultra Bloomberg Natural Gas)

- 기초 자산: BOIL ETF는 Bloomberg Natural Gas Subindex를 기초 자산으로 하여 천연가스 선물 계약을 추적합니다. 이 지수는 천연가스 선물 계약의 성과를 반영하며, BOIL ETF는 이러한 선물 계약의 일일 변동을 2배로 추적하는 레버리지 ETF입니다.

- 주가 결정 방식: BOIL ETF의 주가는 천연가스 선물 계약의 가격 변동에 따라 결정됩니다. BOIL은 "롤링" 전략을 사용하여 매월 만기가 가까운 선물 계약을 만기가 더 긴 계약으로 교체합니다. .

KOLD ETF (ProShares UltraShort Bloomberg Natural Gas)

- 기초 자산: KOLD ETF도 Bloomberg Natural Gas Subindex를 기초 자산으로 하여 천연가스 선물 계약을 추적합니다. 하지만, KOLD는 천연가스 가격 하락에 베팅하는 inverse 레버리지 ETF로서, 천연가스 가격 변동의 반대 방향으로 2배의 수익을 추구합니다.

- 주가 결정 방식: KOLD ETF의 주가는 천연가스 선물 계약의 가격이 하락할 때 상승하며, 상승할 때 하락합니다. KOLD는 선물 계약의 가격 변화에 따라 일일 성과를 -2배로 추적합니다. KOLD ETF도 롤링 전략을 사용하여 만기가 가까운 선물 계약을 만기가 더 긴 계약으로 교체합니다.

천연가스 ETF 1배 투자가 궁금하다면?

반응형

'미국 ETF' 카테고리의 다른 글

| TLTW ETF 커버드콜 월배당 배당률 주가 분석 (0) | 2024.06.14 |

|---|---|

| 반도체 SMH ETF 분석 구성종목 주가 배당률 (0) | 2024.06.13 |

| UNG ETF 천연가스 투자, ETF 설명 및 투자전략 (0) | 2024.06.13 |

| XLV ETF 고령화 사회 필수 투자 ETF 분석 배당률, 수수료등 (0) | 2024.06.12 |

| XLE ETF 에너지 섹터 ETF 배당률, 수수료 등 완벽 분석 (0) | 2024.06.12 |